In Deutschland wird immer mehr vererbt, oder sehr verwandt dazu, verschenkt. Die seit dem Wirtschaftswunder erschaffenen Besitztümer der Deutschen werden in steigender Menge übertragen. Doch das deutsche Familienrecht ist komplex und die gesetzlichen Standard-Vorgaben passen nur in den wenigsten Fällen hinzu kommt: nur 15% der Deutschen halten Erb-Streitigkeiten in Ihrer Familie für möglich, aber in 45% der Erbfälle kommt es zu juristischen Auseinandersetzungen.

Die gesetzliche Erbfolge

Wenn nichts geregelt wird, gilt die gesetzliche Erbfolge. Diese zielt primär darauf ab, die Ehegatten und Kinder gut zu stellen.

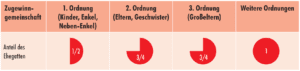

Entsprechend gelten für Ehepartnern und eingetragene Lebenspartnerschaften eigene, großzügige Regelungen. Außerhalb dessen gilt: gibt es näher stehende Erben, geht der Rest leer aus. Unverheiratete Lebensgefährten oder angeheiratete Verwandtschaft geht ohnehin immer leer aus. Der Gesetzgeber sieht folgende Regelung vor: zunächst erben Kinder, dann deren Kinder, dann Eltern und gegebenenfalls Kinder wie Geschwister oder Nichten / Neffen des Erblassers, als nächstes kommen Großeltern und deren Nachkommen.

Beispiel: Ein unverheirateter Mann verstirbt und hat drei Kinder. Jedes erbt also 1/3 des Erbes. Da ein Kind jedoch bereits verstorben ist, teilen sich dessen beiden Kinder sein Drittel. Letztlich erhält jedes Kind des Erblassers 1/3, die Enkel des Erblassers erhalten jeweils 1/3 mal 1/2, also 1/6 des Nachlasses. Alle anderen erhalten nichts.

Siehe dazu auch untenstehende Grafik mit den Erbschaftsklassen 1., 2. und 3. Ordnung.

Wie sieht das Erbe der Ehepartner aus?

Außerhalb des Ordnungs-Systems der Erben steht der Eheparten oder eingetragene Lebensgefährte. Neben Erben 1. Ordnung erhält der Ehepartner 1/4, neben Erben der 2. Ordnung erhält er die Hälfte des Erbes. Immer wenn die Ehepartner in Zugewinngemeinschaft leben (Normalfall), erhält der Ehepartner ein weiteres 1/4. Im häufigen Fall einer Erbschaft mit Ehepartner und 2 Kindern erhält der Ehepartner also 1/4 plus nochmal 1/4 wegen der Zugewinngemeinschaft, also insgesamt 1/2. Die Kinder erhalten jeweils 1/4.

Wie kann ich etwas regeln?

Wer also eine eigene Regelung treffen möchte, muss ein schriftliches Testament hinterlegen oder einen Erbvertrag erstellen. Nur falls diese Dokumente zum Beispiel aus formalen Gründen nicht gültig sind, gilt wieder die gesetzliche Erbfolge. Für den Erbvertrag gilt, dass er keine einseitige Willenserklärung wie das Testament darstellt, sondern dass er ein von Erblasser und Erben unterzeichnetes Dokument ist. Er muss zwingend beim Notar abgeschlossen werden und kann, das ist ein wesentlicher Unterschied zum Testament, später nicht mehr einseitig geändert werden.

Was gibt’s beim Testament zu beachten?

Ein Testament kann jeder, auch ohne rechtliche Hilfe, verfassen. Wichtig: es muss zwingend in eigener Handschrift verfasst werden. Maschinengeschriebene Testamente mit eigenhändiger Unterschrift sind nicht gültig. Es muss im Testament klar ersichtlich sein, von wem das Testament wann und wo verfasst wurde. Der Vorteil: im Gegensatz zum Erbvertrag kann ein Testament jederzeit durch ein neues ersetzt werden.

Um zu vermeiden, dass Testamente verloren gehen oder unklar ist, welches das aktuelle Testament ist, kann man es beim Amtsgericht oder im zentralen Testamentsregister (www.testamentsregister.de, seit 1.1.2012) durch einen Notar hinterlegen lassen. Pflicht ist das nicht, private Testaments ohne Hinterlegung gelten ebenso.

Generell kann man neben dem selbst geschriebenen Testament auch das Testament von einem Notar machen lassen. Das ist jedoch relativ teuer. Unser Tipp: Erstellen Sie ein rechtssicheres Testament, indem Sie sich mit einem auf Familienrecht spezialisierten Anwalt (Beispiel: http://www.fuchs-fuchs.de/anwalt.htm) auf Stundenbasis beraten lassen. Das ist meist spürbar günstiger und ebenso hochwertig wie die Lösung beim Notar.

Was ist ein Erbschein?

Ein Erbschein muss beim Nachlassgericht des letzten Wohnsitzes des Verstorbenen beantragt werden. Er ist wichtig um zum Beispiel gegenüber Banken oder Gerichten über das vererbte Vermögen verfügen zu können. Teilweise ist bei einem notariellen Testament der Erbschein entbehrlich.

Und wenn nur Schulden vererbt werden?

Eine Erbschaft kann auch immer ausgeschlagen werden. Aber Achtung: dafür gilt eine unter Umständen knappe Frist von nur 6 Wochen nach Kenntnis der Erbschaft. Spätestens dann muss beim Nachlassgericht eine entsprechende Erklärung abgegeben werden. Gibt es keine weiteren Erben, fällt das Erbe an den Staat. Sein Vorteil: er haftet selbst nur maximal in Höhe der Erbschaft, höhere Schulden werden durch den Staat nicht beglichen – Pech für die Gläubiger.

Und die Steuern beim Erben?

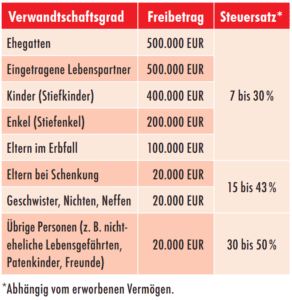

An die Steuern muss möglichst schon vor Eintritt des Erbfalls gedacht werden. Dann lassen sich diese möglicherweise noch vermindern oder ganz vermeiden. Grundsätzlich möchte der Fiskus seinen Anteil am vererbten Vermögen haben, es gelten jedoch unterschiedliche Freibeträge und Steuersätze, abhängig von Erbschafts-Steuerklassen und Höhe des vererbten Vermögens. Zusätzlich werden noch spezielle Regelungen angewandt, wie Versorgungsfreibeträge im Erbfall für Ehegatten (256.000 Euro) oder für Kinder unter 27 Jahren (zw. 10.300 und 52.000 Euro) sowie Hausratsfreibeträge (42.000 Euro für Steuerklasse I). Andere bewegliche körperliche Gegenstände außer Bargeld, Münzen, Wertpapieren, Edelmetallen bleiben bis 12.000 Euro steuerfrei.

Auch die Kosten für Beerdigung, Grabdenkmal, Grabpflege, Testamentseröffnung und Erbschein sind pauschal mit 10.300 Euro abziehbar.

Ehepartner stehen außerhalb der Erbordnung und werden immer bedacht. Ansonsten gilt: 2. Ordnung erbt nur, wenn niemand der 1. Ordnung da ist. 3. Ordnung erbt nur, wenn niemand der 1. oder 2. Ordnung da ist.

Welche Freibeträge und Steuersätze gelten für wen? (Keine Vollständigkeit, keine Gewähr)

Erben und Schenken – wieso wird das häufig zusammen erwähnt?

Prinzipiell verstehen Normalbürger darunter zwei unterschiedliche Dinge. Steuerlich werden die beiden Fälle Erben und Schenken aber zunächst gleich behandelt. Im Detail gibt es allerdings – zunächst unscheinbar anmutende – Unterschiede. So befinden sich Eltern und Großeltern bei Erbschaften in der Steuerklasse I mit einem Freibetrag von 100.000 Euro und relativ niedrigen Steuersätzen wieder. Kommt es allerdings zu einer Schenkung statt zur Erbschaft, sind beide in Steuerklasse II mit nur noch 20.000 Euro Freibetrag und höheren Steuersätzen. Das kann schnell mehrere zehntausend Euro Unterschied ausmachen.

Sollte man überhaupt aus steuerlichen Gründen schenken?

Nachdem Schenken steuerlich eher schlechter als Erben behandelt wird, stellt sich die Frage, ob sich Schenken lohnt. In vielen Fällen ja, denn beim Schenken gelten 10jährige Fristen für die Freibeträge. Man kann also einen Freibetrag nutzen, wartet 10 Jahre, und kann ihn dann wieder nutzen. Damit können auch große Vermögen, gut geplant, steuerfrei übergeben werden.

Allerdings ist verschenktes Vermögen in der Regel aus dem Zugriff des Schenkenden entzogen, so dass dieser Schritt gut überlegt sein will. Allerdings gibt es dazu einige intelligente Lösungen, die die Schenkung zulassen, und gleichzeitig die Zustimmung des Schenkenden über die Verwendung des Erbes benötigen. Sprechen Sie uns für dieses Lösungen direkt an (Kontakt).

Was sind Pflichtteile?

Pflichtteile sind Geldansprüche in halber Höhe dessen, was nahen Angehörigen laut gesetzlicher Erbfolge zugestanden hätte.

Diese können verlangt werden, wenn die Betroffenen von der Erbfolge ausgeschlossen wurden. Als nahe Angehörige gelten in diesem Fall:

– die Abkömmlinge des Erblassers

– die Eltern des Erblassers

– der Ehegatte des Erblassers

– eingetragene gleichgeschlechtliche Lebenspartner

Pflichtteile können unter Umständen zu Liquiditätsengpässen bei den Beerbten führen. Pflichtteilsansprüche können kaum ausgeschlossen werden. Allerdings können Schenkungen zur Übertragung des Vermögens genutzt werden. Bei Schenkungen gilt: 10% des verschenkten Vermögens werden pro Jahr gestrichen, nach 10 Jahren ist also kein Vermögen für den Pflichtteilsanspruch mehr vorhanden.

Über den Autor

Gerd Junker Gerd Junker ist Co-Gründer und Geschäftsführer der Grünes Geld GmbH. Gerd Junker: „Wir leben was wir tun! Und das ist ganz einfach, denn der doppelte Nutzen von grünen Geldanlagen ist überzeugend – die Welt verbessern und Rendite erhalten.“ Mehr zu ihm und Grünes Geld auf Xing, Facebook oder Twitter.