EVA steht für das umfassende Servicekonzept von Grünes Geld. Mit diesem Konzept sorgen die Finanzexperten dafür, dass sich das Portfolio ihrer Kunden optimal entwickeln kann und schnell wächst.

EVA steht für das maximieren der Erträge, das minimieren von Verlusten und automatische Informationen. Das alles zu einem günstigen Preis. Für den umfassenden Service erheben wir ein Entgelt von 0,163 Prozent im Quartal (zzgl. ges. MwSt). Dafür bleibt Ihre Geldanlage umfassend betreut.

E steht für Erträge maximieren

Die Fonds erheben Ausgabeaufschläge, die einmalig am Anfang dem Anlagebetrag entnommen werden. Beim Musterdepot Balance beispielsweise betragen die Ausgabeaufschläge über alle Fonds gemittelt 4 Prozent. Mit dem Service-Konzept EVA erhalten Sie automatisch einen Nachlass von 50 Prozent auf den Ausgabeaufschlag.

Fonds die nicht mehr zur Anlagephilosophie passen oder deren Kursentwicklung nicht optimal verläuft, sollten ausgetauscht werden. Für einen Fondstausch fällt üblicherweise ein Ausgabeaufschlag von 5 Prozent des Tauschwertes an. Mit dem Service von EVA entfallen diese Kosten, der Fondstausch innerhalb des Portfolios ist gratis.

Unterschiedliche Fonds entwickeln sich unterschiedlich. Sei es, weil sie andere Wertpapiere enthalten (z.B. Festverzinsliche statt Aktien), weil sie andere Regionen gewichten oder weil sie in anderen Konjunkturzyklen ihre Stärken zeigen. Im Rahmen von EVA werden die optimalen prozentualen Anteile jährlich wieder hergestellt – ganz ohne Tauschgebühren. Dieses automatische Re-Balancing bringt im Durchschnitt ca. 0,5 Prozent mehr Rendite pro Jahr. Außerdem bleibt durch eine stets optimale Verteilung auch die Risiko-Struktur wie gewünscht.

V steht für Verluste minimieren

Ein Grundprinzip guter Geldanlagen lautet, Verluste zu vermeiden. Dazu bietet EVA zwei bewährte Methoden:

Das Einstiegsmanagement

Mit unserem Einstiegsmanagement wird Ihr Geld zunächst in einen Geldmarktfonds investiert und von diesem aus dann monatlich in die gewählte Fondsstruktur überführt – standardmäßig über einen Zeitraum von einem Jahr. Ihr Vorteil: Ihr Einstiegskurs wird durch den Cost-Average-Effekt optimiert. So erzielen Sie ein besseres Ergebnis als den Durchschnittskurs dieser 12 Monate und vermeiden einen ungünstigen Einstiegszeitpunkt.

Das Ablaufmanagement

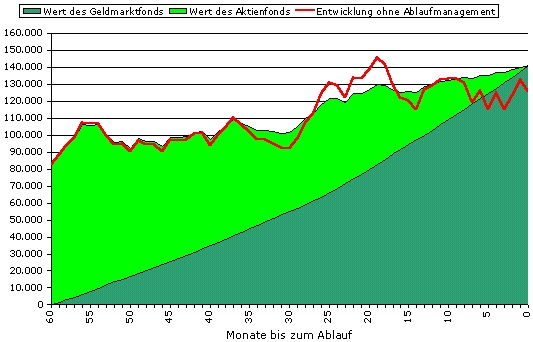

Beim Ablaufmanagement werden die Fondsanteile des Depots schrittweise in einen Geldmarktfonds übertragen. Das Ablaufmanagement beginnt in der Regel 5 Jahre vor Ablauf der Ansparphase. Monatlich wird ein konstanter Betrag vom Depot übertragen. Dieser beginnt bei 1/60 des Depotwertes (aus 5 Jahren zu je 12 Monaten = 60 Monate). Wenn Sie wissen, wann Sie das Geld aus Ihrem Depot entnehmen wollen, schlagen wir Ihnen ein sinnvolles Ablaufmanagement vor.

Die Grafik zeigt die Wirkung des Ablaufmanagements: Durch das Umschichten in einen risikoarmen Geldmarktfonds wird der Wert des Depots immer weniger abhängig von den starken Kursschwankungen der Aktienfonds. Ohne Ablaufmanagement (rote Kurve) ist die Wertentwicklung erheblich volatiler.

A steht für Automatisch informiert bleiben

Sich regelmäßig intensiv um seine Geldanlage zu kümmern ist nicht leicht. Dennoch möchten unsere Kunden wissen, wo sie gerade stehen und informiert bleiben. Mit EVA bieten wir Ihnen jährliche, persönliche Gespräche mit Auswertungen – entweder in unserem Büro in Aschaffenburg oder per Online-Präsentation. Auf Wunsch erstellen wir auch gerne monatliche, viertel- oder halbjährige Reports und senden Ihnen diese per E-Mail zu.

Die Vorteile für unsere Kunden

Die Vorteile für den Kunden liegen auf der Hand: Wer ein Depot anlegt und sich nicht weiter um die Zusammenstellung der Fonds kümmert, kann eine böse Überraschung erleben. Denn manche Fonds entwickeln sich besser, andere weniger stark. So kann in wenigen Jahren ein Übergewicht von einigen Fonds entstehen. Da diese wachstumsstarken Fonds in Phasen des Abschwungs auch stärker nachgeben, birgt ein ungepflegtes Depot ein höheres Verlustrisiko. Durch EVA bleibt die ursprüngliche Struktur des Depots erhalten, das Risiko wird jedoch verringert.

Wieviel mehr Rendite mit Hilfe des Servicekonzeptes EVA erwirtschaftet werden kann, lässt sich im Vorfeld nicht seriös abgeschätzen. Besonders das Einstiegs- und Ablauf-Management wirken in starker Abhängigkeit von der jeweiligen Börsenentwicklung. Eine rückblickende Untersuchung von Grünes Geld ergab ein Rendite-Plus von 2,3 Prozent.

Alle Depot-Eröffnungen bei Grünes Geld sind automatisch mit dem Servicekonzept EVA ausgestattet. Sämtliche Leistungen für diesen Service werden durch ein Entgelt abgegolten, das direkt dem Depot entnommen wird.

Wie hoch das Entgelt bei den jeweiligen Depots ausfällt, erfahren Sie auf der Beschreibungsseite Ihres Depots oder direkt von uns. Bei den beliebtesten Musterdepots Balance, Wachstum, Wasser und Klima beläuft es sich auf 0,163 Prozent im Quartal (zzgl. MwSt). Wer sein Depot ohne diesen Service wünscht oder noch ein Depot ohne EVA bei Grünes Geld führt, wendet sich direkt an Grünes Geld (Kontakt).